Forfettari: il quadro LM del modello Redditi PF 2025, novità e guida alla compilazione

Il quadro LM del modello Redditi PF 2025 raccoglie la dichiarazione dei redditi conseguiti dalle persone fisiche, esercenti attività d’impresa o di lavoro autonomo, nell’anno fiscale 2024, che aderiscono al regime forfettario (ex articolo 1, commi da 54 a 59, della Legge 190/2014).

Anche se i redditi d’impresa o di lavoro autonomo dei contribuenti cosiddetti forfettari confluiscono per intero nel quadro LM, questo, a seconda delle situazioni, può interagire con altri quadri del modello Redditi PF 2025, la cui compilazione sarà richiesta, ad esempio, per assolvere gli obblighi contributivi o quelli di integrazione informativa del quadro RS.

Le principali novità del quadro LM del modello Redditi PF 2024

Numerose sono le novità del quadro LM del modello Redditi PF 2025 che interessano i contribuenti in regime forfettario.

In modo particolare vanno segnalate:

- l’abolizione della sezione II dedicata alla “Tassa piatta incrementale”, di cui all’articolo 1 commi da 55 a 57 della Legge 197/2022: la sezione, presente sul modello dichiarativo dell’anno precedente, è stata per intero eliminata, in quanto non interessa più i contribuenti in questo regime fiscale;

- l’inserimento sulla sezione III, la sezione principale dedicata ai contribuenti in regime forfettario:

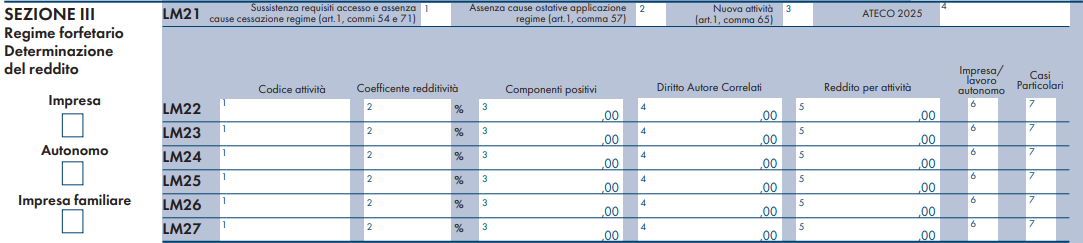

- della colonna 4 al rigo LM21, con la quale indicare il codice ATECO dell’attività principale del contribuente secondo la classificazione del 2025;

- della colonna 7 al rigo LM22 (e successivi), per la dichiarazione di quei componenti positivi di reddito, che pur confluendo nella base imponibile, non rilevano ai fini del calcolo del totale dei ricavi previsto per la permanenza nel regime;

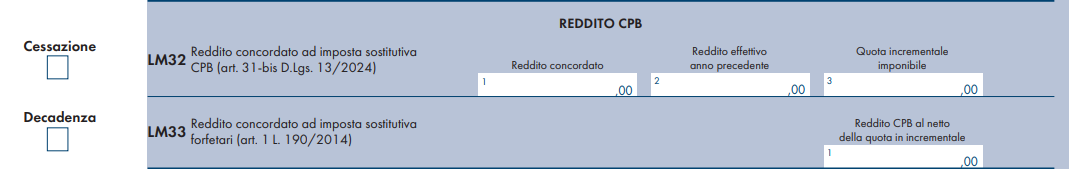

- dei due nuovi righi LM32 e LM33, dedicati al “Reddito CPB”, di cui si dirà più approfonditamente nel seguito;

- l’eliminazione dal rigo LM40 della sezione V, quella dedicata ai “Crediti d’imposta”, delle colonne 18 e 19, dedicate rispettivamente ai “Crediti artt. 28 e 125 DL 34/2020 – Beneficiario” e “Canoni locaz. impr. turistiche – art. 5 DL 4/2022”, presenti sul modello dichiarativo dell’anno precedente ma non più sul modello Redditi PF 2025;

- l’eliminazione dell’intera sezione VI, denominata “Concordato preventivo regime forfetario”, presente sul modello Redditi PF 2024 ma non più sul modello di quest’anno.

Per un approfondimento delle novità del quadro LM del modello Redditi PF 2025, con dettaglio delle istruzioni per la compilazione, è possibile leggere l’articolo Forfettari: approfondimento su novità del quadro LM Modello Redditi PF 2025.

I redditi nel regime forfettario

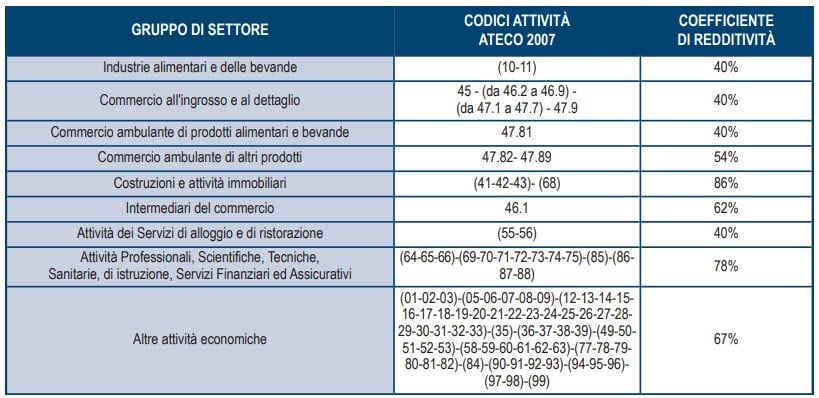

Il regime forfettario rappresenta una modalità semplificata di determinazione del reddito, determinata, con modalità appunto forfetarie, applicando una imposta sostitutiva, a regime del 15%, al reddito scaturente dall’applicazione dei coefficienti di redditività (prestabiliti e diversi in base alla tipologia d’attività svolta) ai ricavi del contribuente, al netto delle deduzioni concesse.

Il regime forfetario, se pur con delle limitazioni, costituisce il regime naturale di ogni attività di lavoro autonomo e d’impresa svolta in forma individuale da una persona fisica, e non ha un termine, al perdurare delle condizioni previste.

Due sono i requisiti richiesti alla persona fisica per poter applicare il regime in questione, in base all’articolo 1 comma 54 della Legge 190/2014:

- che, nell’anno fiscale precedente, questi non abbia conseguito ricavi o compensi per un ammontare superiore a 85 mila euro, ragguagliato ad anno, e riferito a tutte le attività (nel caso in cui siano più d’una);

- che, lo stesso, non abbia sostenuto spese per lavoratori dipendenti, collaboratori o assimilati, per un ammontare superiore a 20 mila euro.

La Legge di Bilancio 2023 ha innalzato la soglia di ricavi da rispettare per la permanenza nel regime, che è passata da 65 mila euro a 85 mila euro, con decorrenza dall’anno fiscale 2023.

Il contribuente dichiarerà di possedere i requisiti richiesti barrando la casella in colonna 1 del rigo LM21.

L’accesso e la permanenza nel regime forfettario è condizionato, inoltre, da cause ostative che ne precludono l’utilizzo: l’elenco analitico delle fattispecie è indicato all’articolo 1 comma 57 della Legge 190/2014. Il contribuente dovrà dichiarare di non trovarsi in nessuna delle situazioni di incompatibilità previste barrando l’apposita casella in colonna 2 del rigo LM21.

Per il periodo d’imposta in cui il contribuente ha iniziato l’attività, e per i quattro successivi, è prevista la possibilità di usufruire di una aliquota agevolata del 5%, a condizione che questi non abbia esercitato altra attività nei tre anni precedenti e che l’attività intrapresa non costituisca prosecuzione di altra attività precedentemente svolta.

Per usufruire del beneficio il contribuente dovrà attestare l’esistenza delle condizioni che gli permettono d’accedere all’aliquota agevolata barrando la casella in colonna 3 del rigo LM21.

Si segnala la nuova introduzione, sul medesimo rigo, della colonna 4 denominata “ATECO 2025”: qui va indicato il codice ATECO rappresentativo dell’attività principale del contribuente secondo la classificazione del 2025. Va però segnalato che per l’anno d’imposta 2024, i cui redditi sono da dichiararsi con il modello Redditi PF 2025, valgono ancora i codici ATECO 2007 (nell’ultima versione aggiornata), con i relativi coefficienti di redditività ancora in vigore. L’indicazione del codice ATECO 2025 sulla dichiarazione di quest’anno serve da raccordo con la dichiarazione del prossimo anno fiscale, con finalità solo espositiva: infatti i codici ATECO da indicare sui righi LM22 e successivi sono ancora quelli precedenti.

Il rigo LM22 (e i seguenti fino al rigo LM27) è dedicato alla determinazione del reddito: nel caso in cui il contribuente eserciti più di una attività dovrà indicarle distintamente, una per rigo, e, per ognuna, esporre il codice attività ATECO (per quest’anno ancora secondo la classificazione precedente), il coefficiente di redditività, i ricavi e il reddito imponibile.

Da segnalare la colonna 4 del rigo LM22, sulla quale saranno indicati i compensi percepiti in seguito a cessione di diritti d’autore o a utilizzo di opere dell’ingegno correlate all’attività svolta dagli esercenti arti e professioni, previamente abbattuti del 25% (o del 40% se il contribuente ha meno di 35 anni d’età) a titolo di deduzione forfetaria dei costi. Tale previsione, introdotta sul quadro LM per la prima volta per l’anno fiscale 2019, ha la caratteristica di portare a imposizione sostitutiva questa tipologia di redditi (generalmente, per i contribuenti non forfetari, confluenti tra i redditi diversi), per i quali non si dovranno trascurare le conseguenze di questa classificazione reddituale, specie in termini previdenziali.

Sulla colonna 7, denominata “Casi particolari”, andrà inserito il codice 1 per esporre in dichiarazione, con modalità separata quelle componenti positive di reddito, come l’indennità di maternità, che costituiscono reddito imponibile, ma che non vanno sommate al totale dei ricavi utile per la verifica del requisito di permanenza nel regime fiscale.

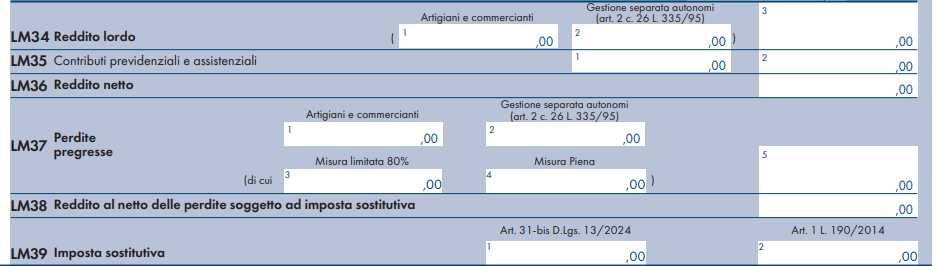

Il rigo LM34 è dedicato, nello specifico della colonna 3, all’esposizione del reddito lordo; ma il contribuente dovrà fare attenzione a indicare in colonna 1 il reddito forfetario afferente la Gestione previdenziale artigiani e commercianti e in colonna 2 l’ammontare soggetto a Gestione separata, che dovrà essere coerente con quanto dichiarato sul quadro RR del medesimo modello Redditi PF 2023.

Si ricorda che i contribuenti forfetari, su istanza da presentare annualmente all’Inps, possono usufruire di una riduzione delle aliquote contribuite.

Sul rigo LM35 saranno indicati in colonna 1 l’ammontare dei contributi previdenziali e assistenziali versati nell’anno fiscale 2024 e in colonna 2 l’importo dedotto dal reddito imponibile, fino alla sua totale capienza; l’eventuale eccedenza, da indicare sul rigo LM49, è deducibile dal reddito complessivo. Nel 2019, con risposta ad interpello, l’Agenzia delle Entrate ha chiarito che gli eventuali contributi previdenziali dedotti in anni precedenti e successivamente rimborsati dall’Inps sono assoggettati a imposta sostitutiva nell’anno in cui avviene la restituzione, concorrendo, con segno meno, alla determinazione dell’importo da indicare in colonna 1. Ancora oggi non è ancora chiaro, però, come compilare la colonna nel caso in cui l’importo rimborsato superi d’importo quello versato nel medesimo anno, determinando un saldo negativo del valore.

Sul rigo LM39, denominato “Imposta sostitutiva”, deve essere esposta l’imposta sostitutiva dovuta dal contribuente; questa, sul modello Redditi PF 2025, può essere di due diverse tipologie, che devono essere indicate separatamente:

- in colonna 1 sarà indicata l’imposta sostitutiva di cui all’articolo 31-bis del decreto CPB, dovuta sulla quota incrementale del reddito concordato (di cui si approfondirà nel seguito);

- in colonna 2 sarà indicata l’imposta sostitutiva ordinaria prevista per i redditi conseguiti dai contribuenti in regime forfettario.

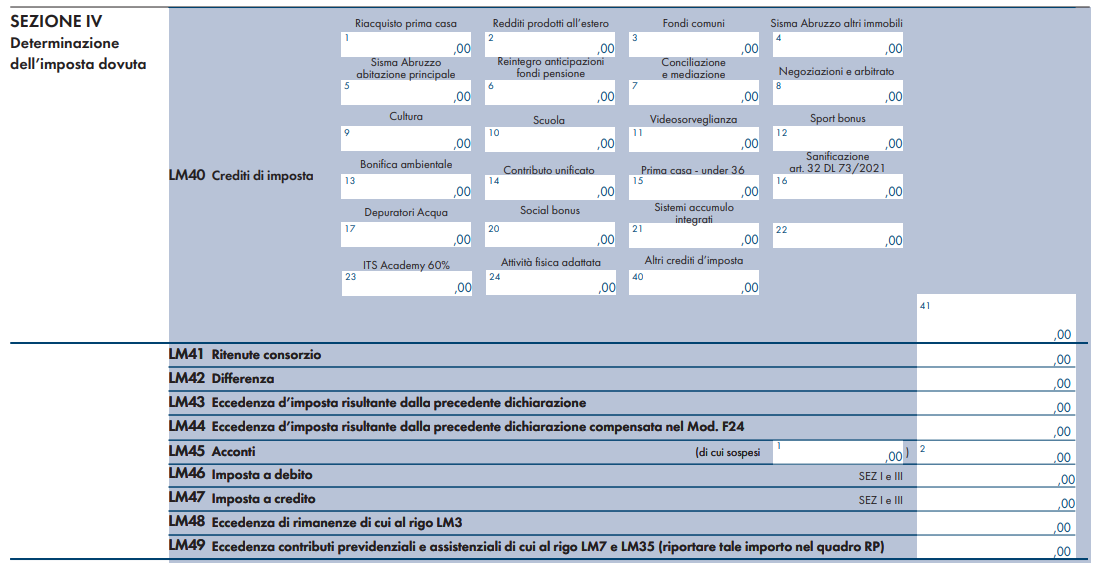

La determinazione dell’imposta dovuta

L’imposta sostitutiva, così determinata, potrà essere ridotta di eventuali crediti di imposta, da indicare analiticamente sul rigo LM40, suddiviso in 23 colonne specifiche per altrettanti crediti di imposta e una colonna, la 40, per quelli non precedentemente indicati; dal risultato saranno scomputati gli acconti versati, indicati sul rigo LM45, ed eventuali eccedenze di imposta risultanti dalla precedente dichiarazione, indicate sul rigo LM43, al fine di determinare l’effettiva imposta a debito (o a credito).

Il Concordato preventivo biennale (CPB)

I righi LM32 e LM33 della sezione III sono dedicati ai contribuenti che l’anno scorso hanno aderito alla proposta di CPB: con l’adesioneinfatti il contribuente si è impegnato a dichiarare il reddito concordato sulla successiva dichiarazione dei redditi.

Le istruzioni del modello Redditi PF 2025 precisano che “i contribuenti che aderiscono al CPB possono assoggettare a un’imposta sostitutiva delle imposte sul reddito, addizionali comprese, la parte di reddito d’impresa o di lavoro autonomo derivante dall’adesione al concordato che eccede il reddito effettivo dichiarato nel periodo d’imposta antecedente a quello cui si riferisce la proposta”; a tal fine va compilato il rigo LM32 denominato “Reddito concordato ad imposta sostitutiva CPB (art. 31-bis D.Lgs. 13/2024)”:

- sulla colonna 1 “Reddito concordato” va indicato il reddito derivante dall’adesione al CPB, quello indicato sul rigo LM63 della dichiarazione dello scorso anno;

- sulla colonna 2 “Reddito effettivo anno precedente” va indicato il reddito effettivamente prodotto in regime forfettario, dichiarato nell’anno d’imposta precedente a quello cui si riferisce la proposta, già indicato sulla colonna 3 del rigo LM34 del modello dell’anno precedente;

- sulla colonna 3 “Quota incrementale imponibile” va indicata la quota di reddito incrementale da assoggettare a imposta sostitutiva (è costituito dalla differenza tra l’importo inserito in colonna 1 e quello in colonna 2).

Si ricorda che l’imposta sostitutiva prevista è pari al 10% del reddito eccedente o al 3% in caso di nuove attività. L’aliquota agevolata richiede che sia stata barrata la casella “Nuova attività” in colonna 3 del rigo LM21. L’importo dell’imposta sostitutiva dovuta sarà indicato in colonna 1 del rigo LM39.

La compilazione del rigo LM33, denominato “Reddito concordato ad imposta sostitutiva forfetari (art. 1 L. 190/2014)”, si concretizza con l’indicazione in colonna 1, denominata a sua volta “Reddito CPB al netto della quota in incrementale”, del reddito d’impresa o di lavoro autonomo derivante dall’adesione al CPB, da assoggettare all’ordinaria imposta sostitutiva prevista per i contribuenti in regime forfetario.

Le istruzioni del modello Redditi PF 2025 precisano che “qualora sia stato compilato il rigo LM32, tale importo è pari alla differenza tra l’importo di colonna 1 e quello di colonna 3 del predetto rigo”.

Nel caso in cui invece il contribuente non abbia compilato il rigo LM32, perché non si avvale dell’imposta sostitutiva prevista dal decreto CPB, in colonna 1 “va indicato direttamente l’importo del reddito d’impresa e/o di lavoro autonomo derivante dall’adesione al CPB presente nel quadro LM, rigo LM63 della dichiarazione Redditi PF 2024”.

A margine dei righi LM32 e LM33 sono presenti due caselle denominate “Cessazione” e “Decadenza” che devono essere flaggate nel caso in cui il contribuente si trovi in presenza di una delle cause di cessazione o di decadenza previste per il Concordato Preventivo Biennale.

Le istruzioni del modello Redditi PF 2025 precisano che sulla casella “Cessazione” dovrà essere inserito uno di questi codici:

- codice 1: se il contribuente ha modificato l’attività svolta nel corso del periodo d’imposta oggetto di concordato, rispetto al periodo di imposta precedente;

- codice 2: se il contribuente ha cessato l’attività;

- codice 3: se il contribuente ha superato il limite di ricavi di 150 mila euro (si ricorda che se i ricavi hanno superato il limite di 100 mila euro, ma non quello di 150 mila, si realizza la fuoriuscita dal regime forfetario, ma non la decadenza dal CPB);

- codice 4: se il contribuente si è ritrovato in una delle circostanze eccezionali previste dal MEF che hanno comportato nell’anno fiscale 2024 una riduzione di oltre il 30% del reddito imponibile.

La casella “Decadenza” riguarda invece il realizzarsi una delle cause di decadenza previste per il CPB; anche in questo caso le istruzioni del modello Redditi PF 2025 precisano che dovrà essere inserito uno dei seguenti codici:

- codice 1: se, a seguito di accertamento fiscale, sono stati rilevati ricavi non dichiarati (oppure costi inesistenti o indeducibili) per un ammontare pari al 30% dei ricavi dichiarati nel periodo d’imposta oggetto di concordato;

- codice 2: se, a seguito di modifica o integrazione della dichiarazione dei redditi da parte del contribuente, risulti una qualificazione diversa dei redditi o del valore della produzione rispetto a quelli per i quali è avvenuta l’accettazione della proposta di CPB;

- codice 3: se nella dichiarazione dei redditi sono indicati dati non corrispondenti a quelli comunicati ai fini della definizione della proposta di CPB;

- codice 4: se si realizza una delle cause di esclusione previste dall’articolo 11 del decreto CPB o vengono meno i requisiti richiesti dall’articolo 10 comma 2 del medesimo decreto;

- codice 5: se è stato omesso il versamento delle somme dovute per il CPB.

Infine, sempre in relazione al CPB, va segnalato che è stata eliminata l’intera sezione VI del modello Redditi PF 2024, denominata “Concordato preventivo regime forfetario”, non più presente sul modello di quest’anno; la motivazione si riconduce al fatto che il CPB, per i contribuenti in regime forfettario, è stato appena abrogato.

Nessun articolo correlato